Как оформить налоговый вычет на детей

Чтобы подать на вычет, нужно правильно определить очерёдность детей и подготовить соответствующие для конкретной ситуации документы.

Какие документы подавать

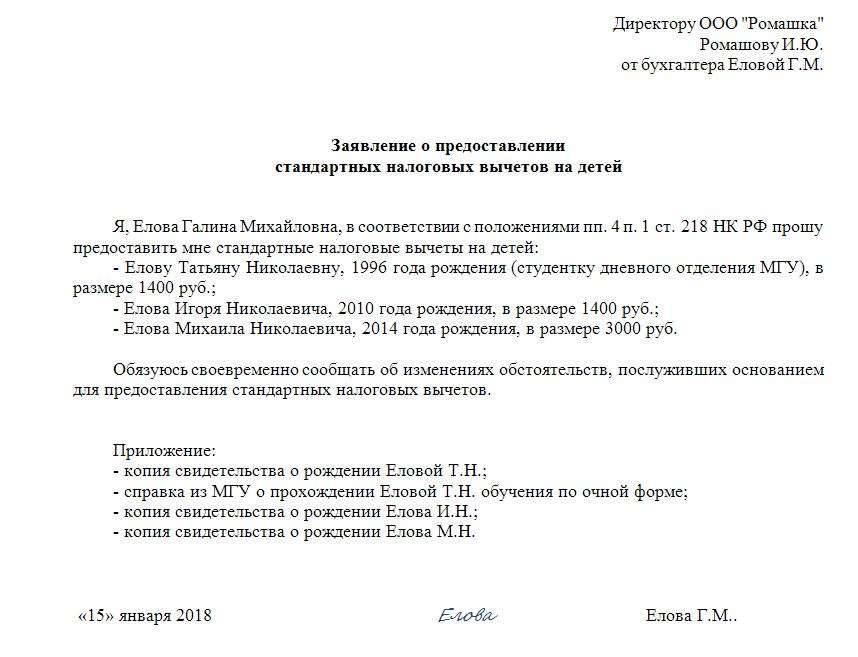

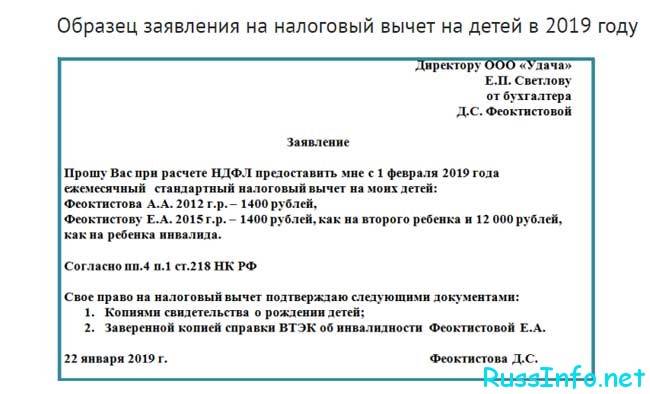

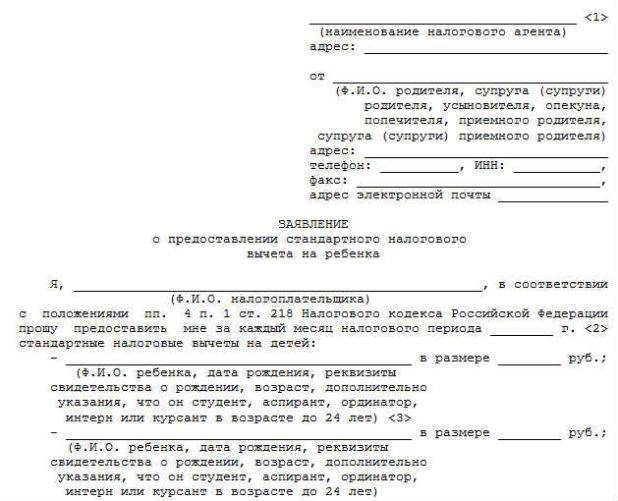

Для получения СНВР нужно написать заявление на имя работодателя, предоставив:

- паспорт;

- копию налоговой декларации (НДФЛ‑3) (можно взять в инспекции);

- справку о доходах НДФЛ‑2 (выдаётся бухгалтерией по месту работы: при смене работы на протяжении одного налогового периода справка берётся также у предыдущего работодателя).

Помимо этого, могут понадобиться следующие документы:

- Для родителей и опекунов:

- документ о том, что родитель воспитывает ребёнка один;

- заявление об отказе на вычет от одного из супругов;

- справка из органов опеки и попечительства об установлении опеки;

- брачное свидетельство, в том случае, если СНВР будет получать не тот супруг, который подаёт документы.

- Копии правоподтверждающих документов на получение детского вычета:

- свидетельство о рождении ребёнка;

- документ, подтверждающий обучение на очном факультете учебного заведения;

- справка об инвалидности ребёнка;

- справка о том, что он является аспирантом, интерном, ординатором.

В заявлении лучше не конкретизировать период, за который будет производиться возврат, чтобы не подавать документы каждый год, и не указывать сумму вычета, так как она может со временем изменяться.

Примеры расчёта налогового вычета на детей

Пример N1

Гражданка Токарева, находящаяся в браке, имеет трёх несовершеннолетних детей. Её ежемесячный доход составляет 45 тыс. руб. Какой положен ей вычет за детей, и какова будет её зарплата после уплаты НДФЛ в р‑ре 13% от дохода?

- Вначале посчитаем зарплату Токаревой с вычетом НДФЛ без СНВР:

- Рассчитаем СНВР:

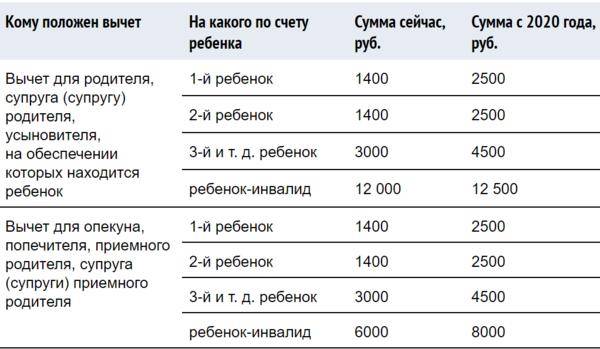

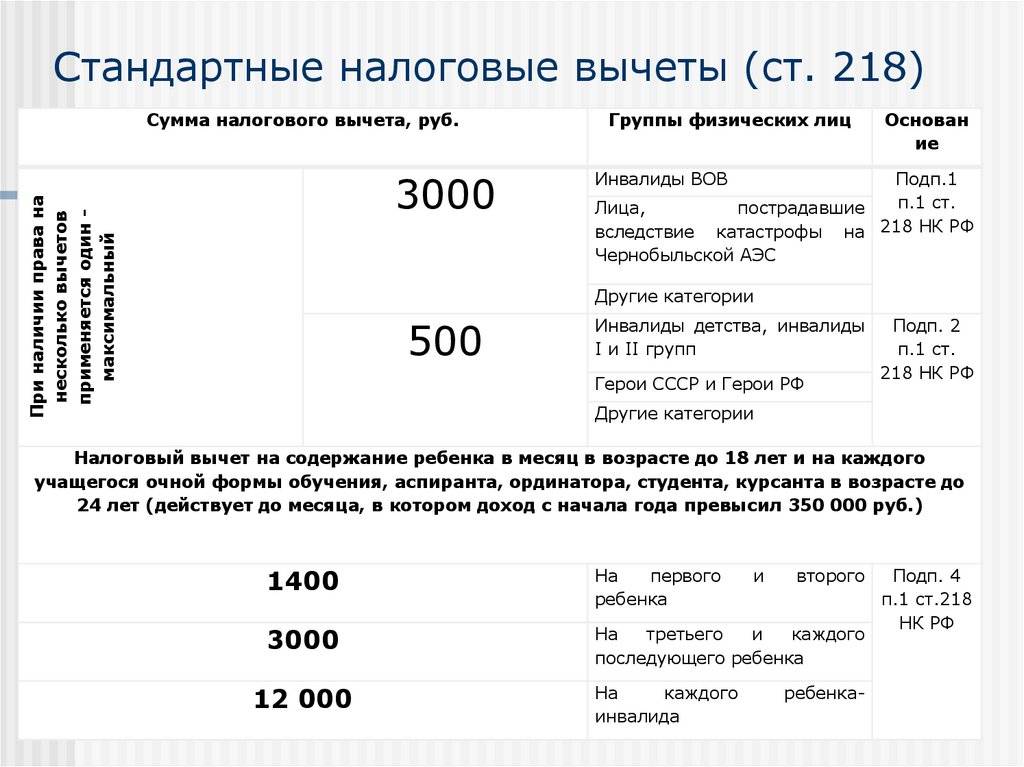

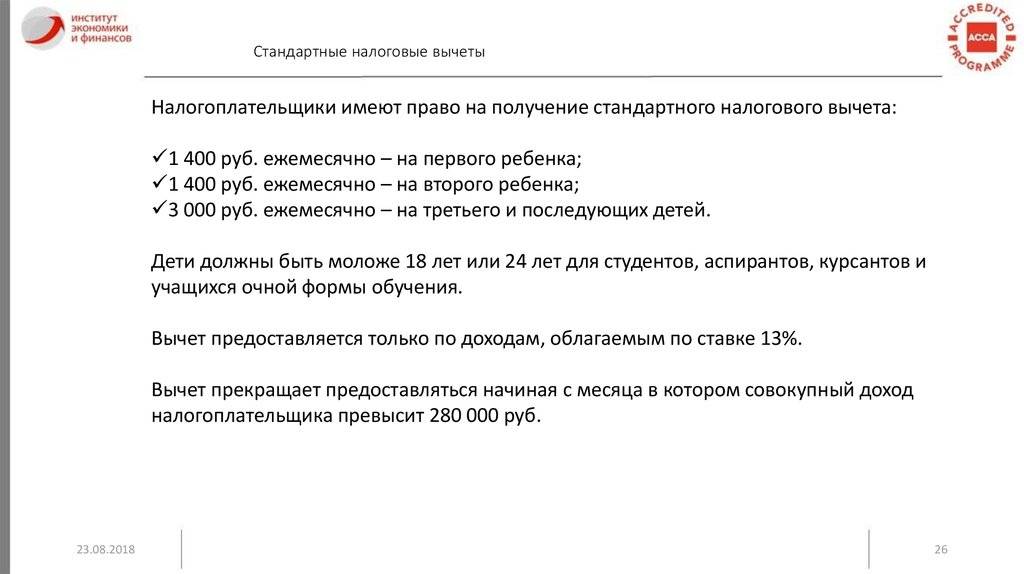

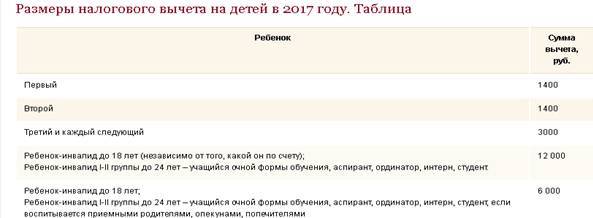

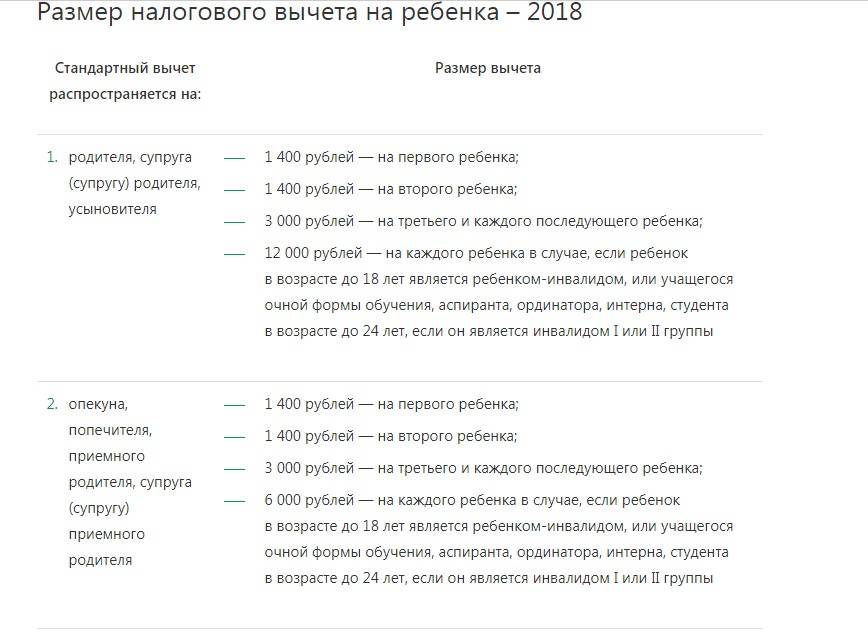

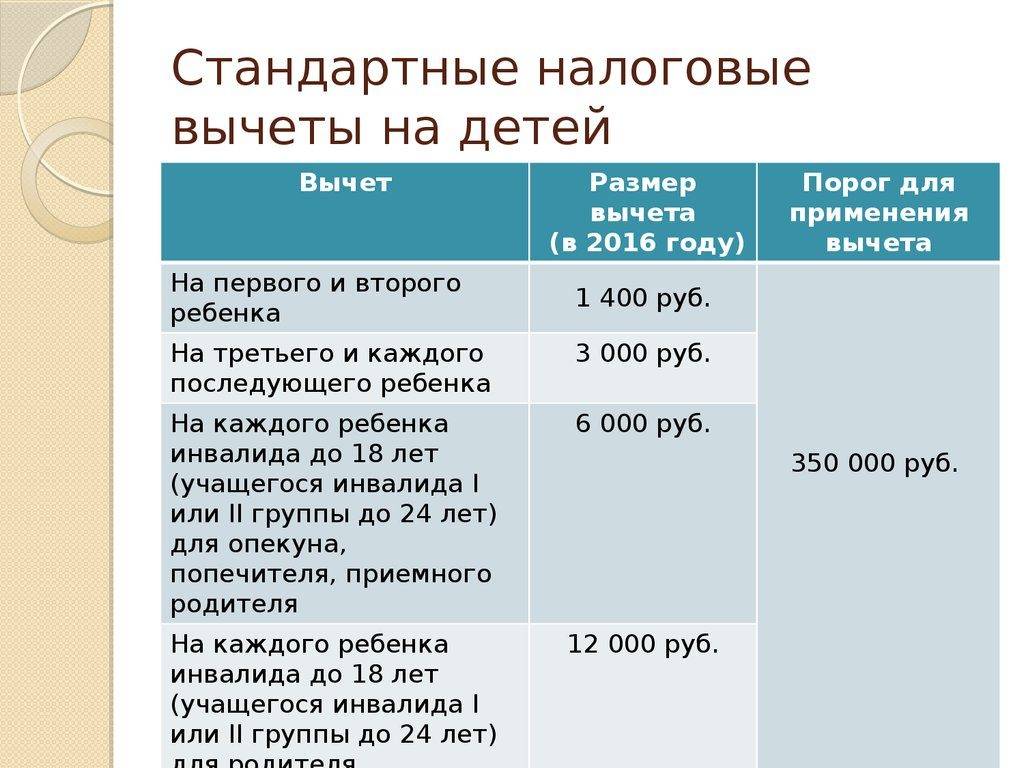

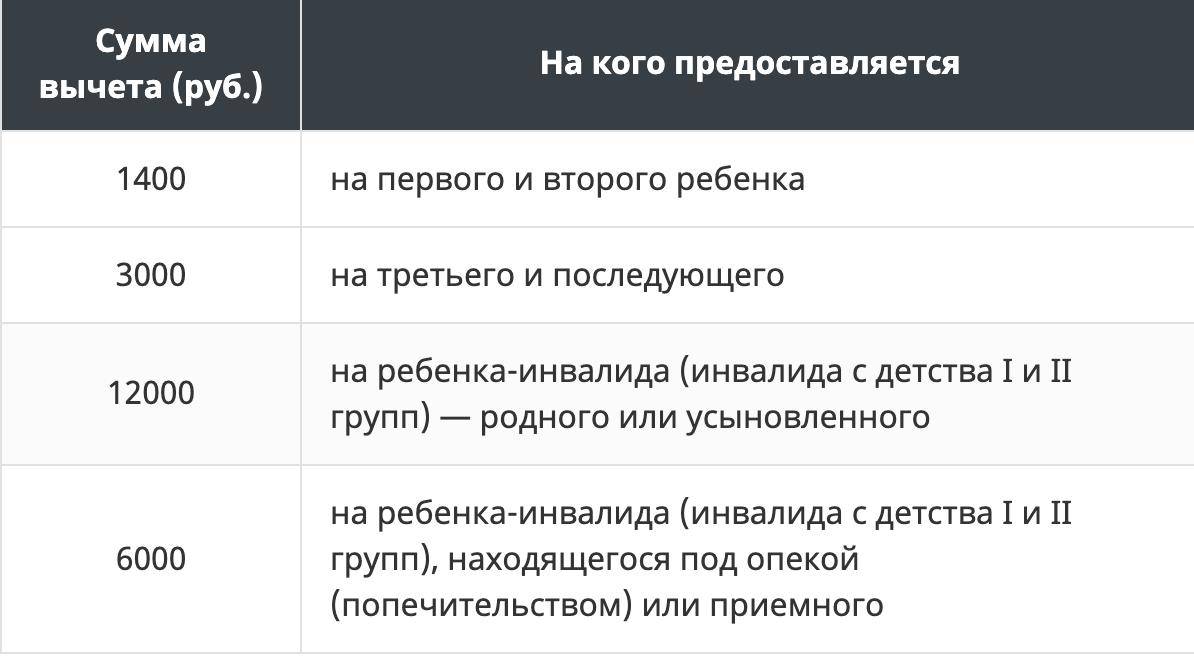

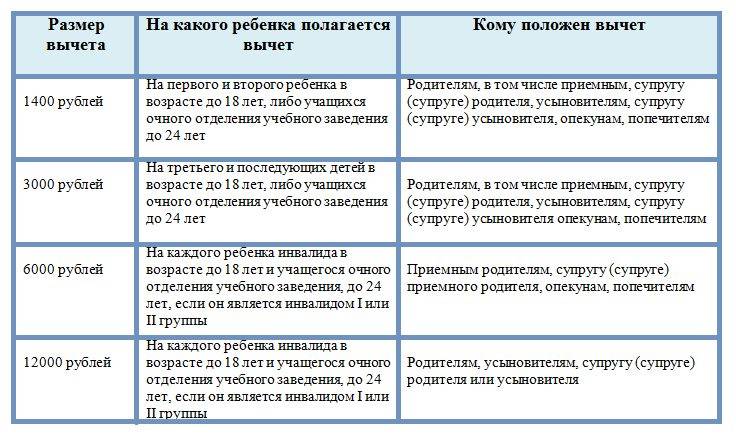

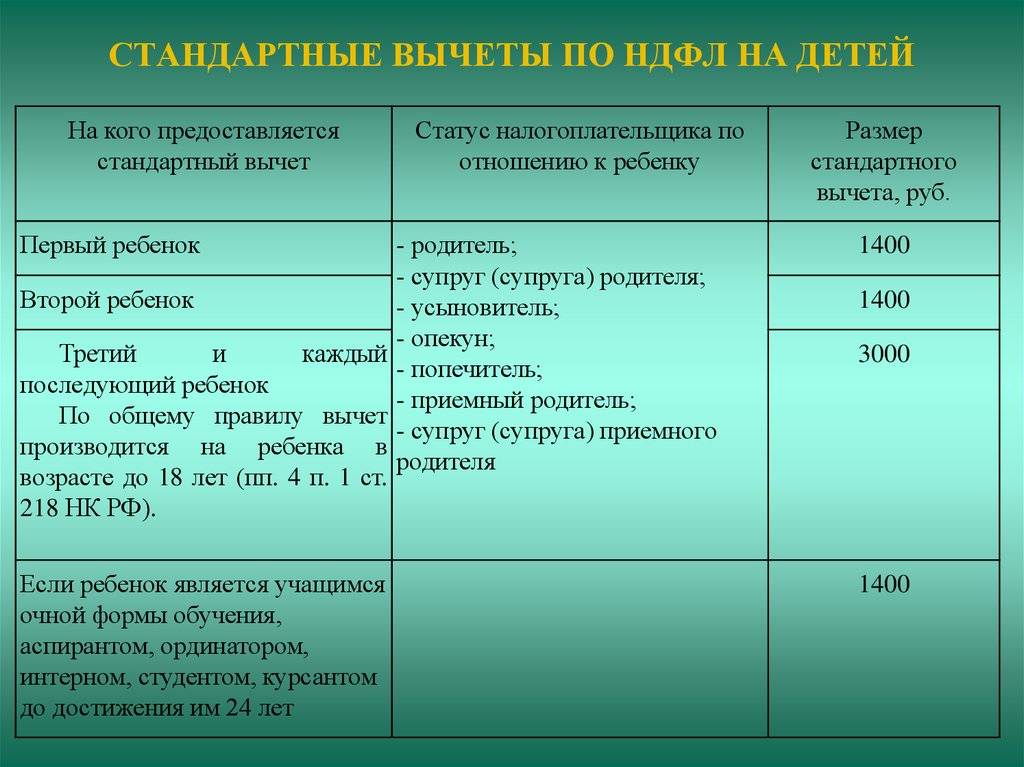

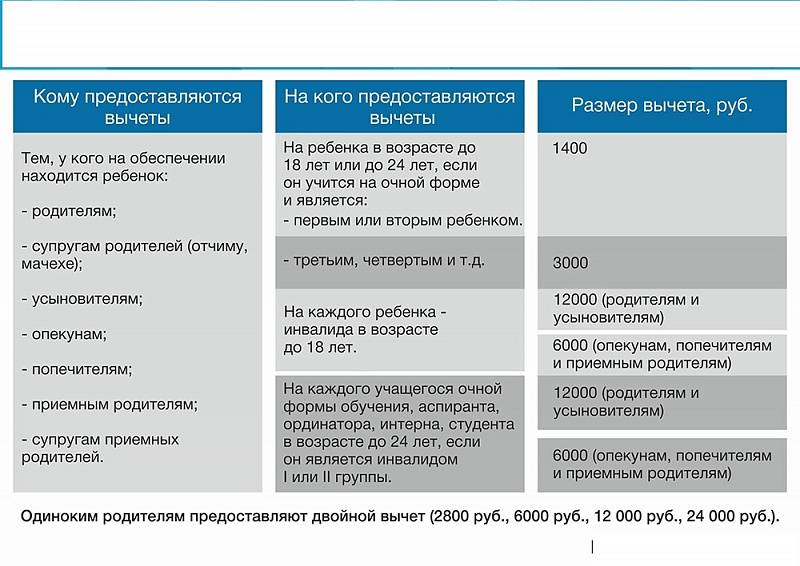

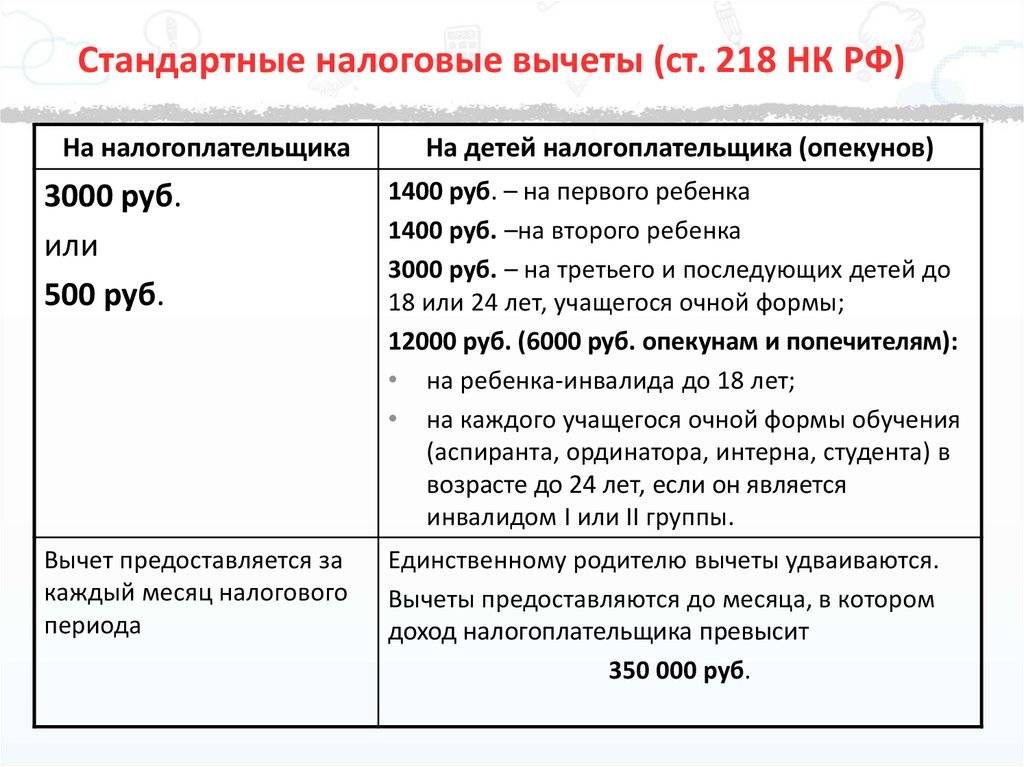

- Вычет на первого и второго ребёнка составит по 1400 руб.

- На третьего — 3000 руб.

- Суммарный СНВР: 1400 + 1400 + 3000 = 5800 руб.

- Налогооблагаемая база:

- Размер ежемесячного дохода чистыми составит:

- Сравним эту цифру с ранее рассчитанным доходом без влияния СНВР:

Таким образом зарплата с учётом СНВР подросла на 754 руб.

Однако получать з/п в размере 39904 руб. Токарева сможет до тех пор, пока её суммарный доход с начала года не превысит 350 тыс., то есть семь месяцев в году (с января по июль включительно): 350000/45000 = 7,7 мес. С августа по декабрь её зарплата чистыми составит 39150 руб.

Получить СНВР в размере 5800 руб. сможет и муж Токаревой, если он официально трудоустроен.

Пример N2

Гражданка Ковалева, у которой погиб при исполнении обязанностей муж военнослужащий, одна воспитывает семилетнего ребёнка. Зарплата Ковалевой составляет 30000 руб/мес. Рассчитать вычет и зарплату Ковалевой чистыми.

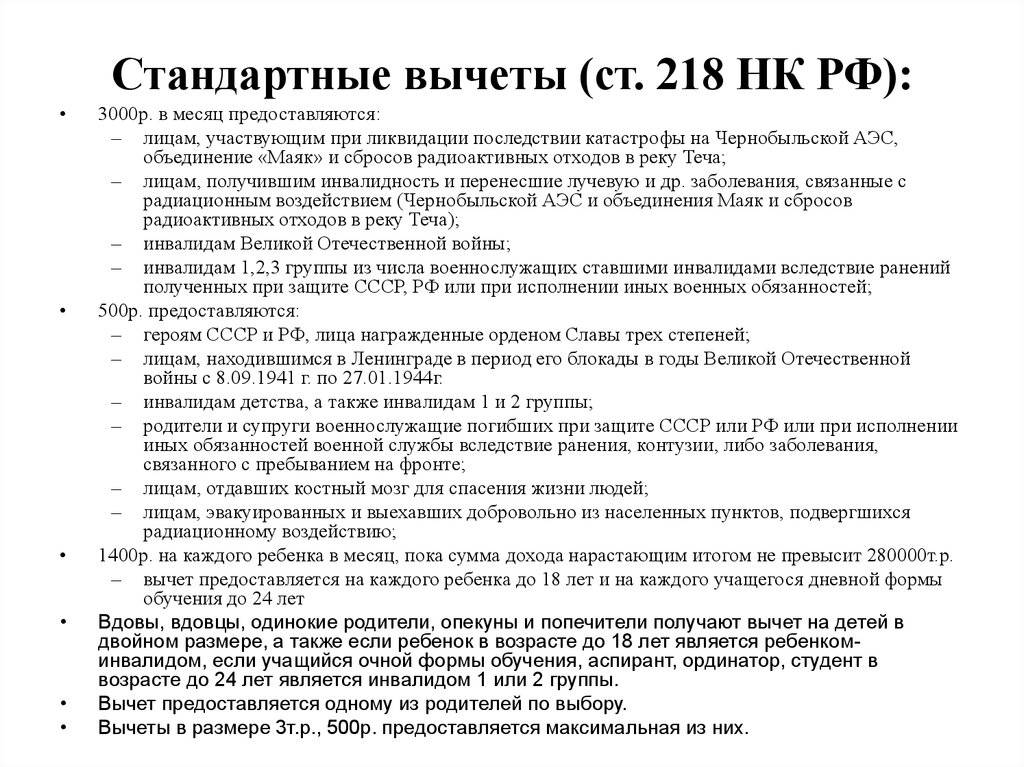

- Ковалева имеет право сразу на два вычета:

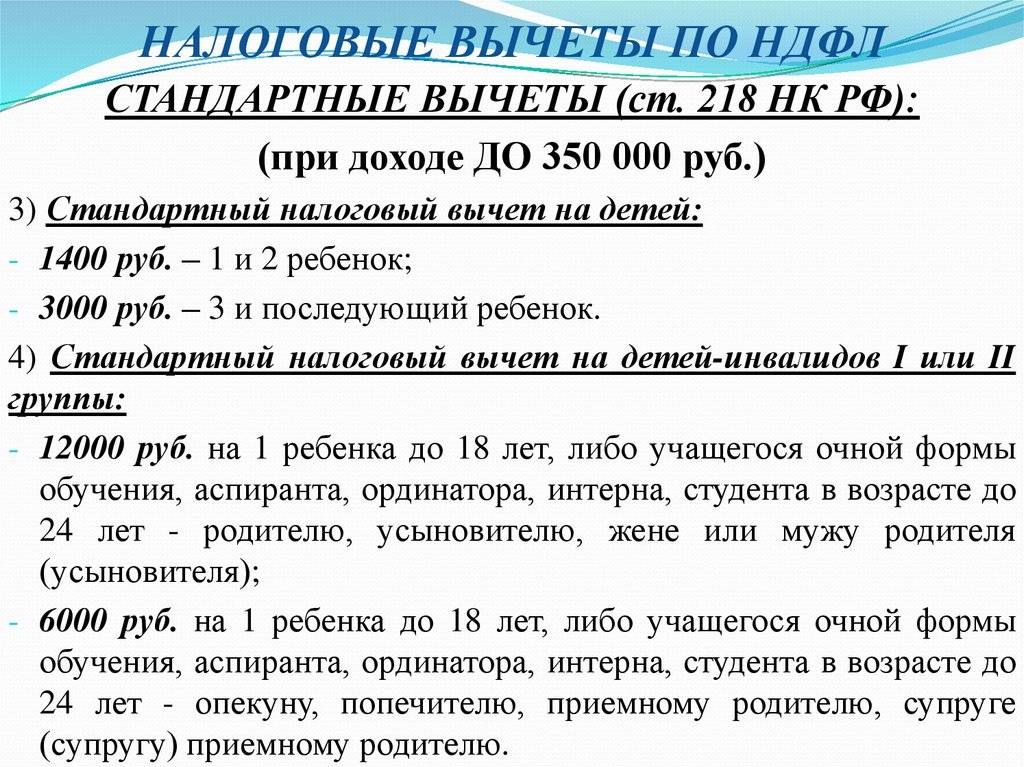

- 500 руб. — на основании пп. 2, ст. 218 НК РФ, как жена погибшего военнослужащего;

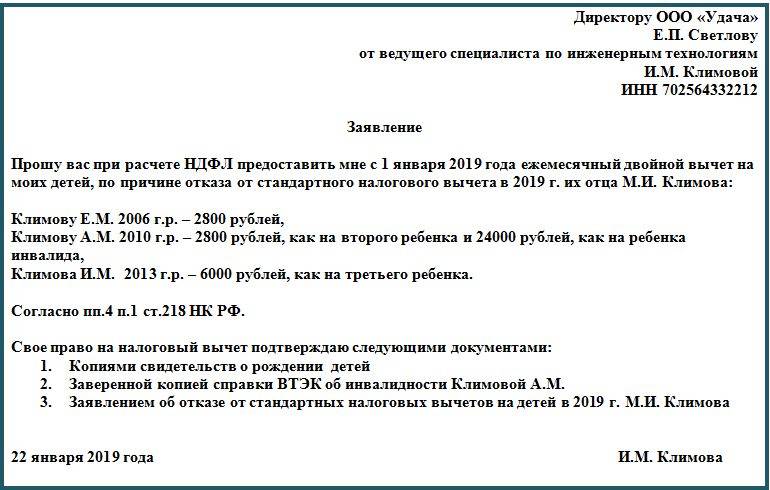

- 2800 руб. — вычет в двойном размере на ребёнка как одинокий родитель (1400 х 2).

- Суммарный вычет — 3300 руб.

- Чистый доход без учёта СНВР:

- Чистый доход с учётом СНВР:

Получать вычет гр. Ковалева сможет почти весь год, кроме декабря — в этом месяце возникнет превышения дохода порога в 350 тыс. руб: 30000 х 12 = 360000 руб.

Пример N3

Семейная пара Кузьминых (муж работает, получает зарплату 50 тыс. руб; жена на пенсии, не работает) содержит 20-летнего сына, инвалида второй группы, который учится в институте на стационаре. Произведём расчёты СНВР и чистого дохода.

Право на возврат налога имеет только один из супругов — гр. Кузьмин, так как он работает. Доход супруги — только пенсия, которая не облагается налогом.

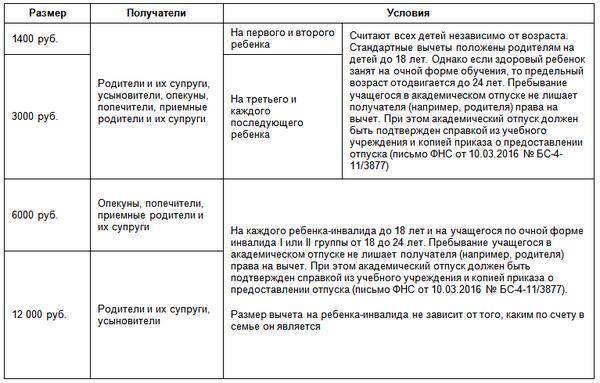

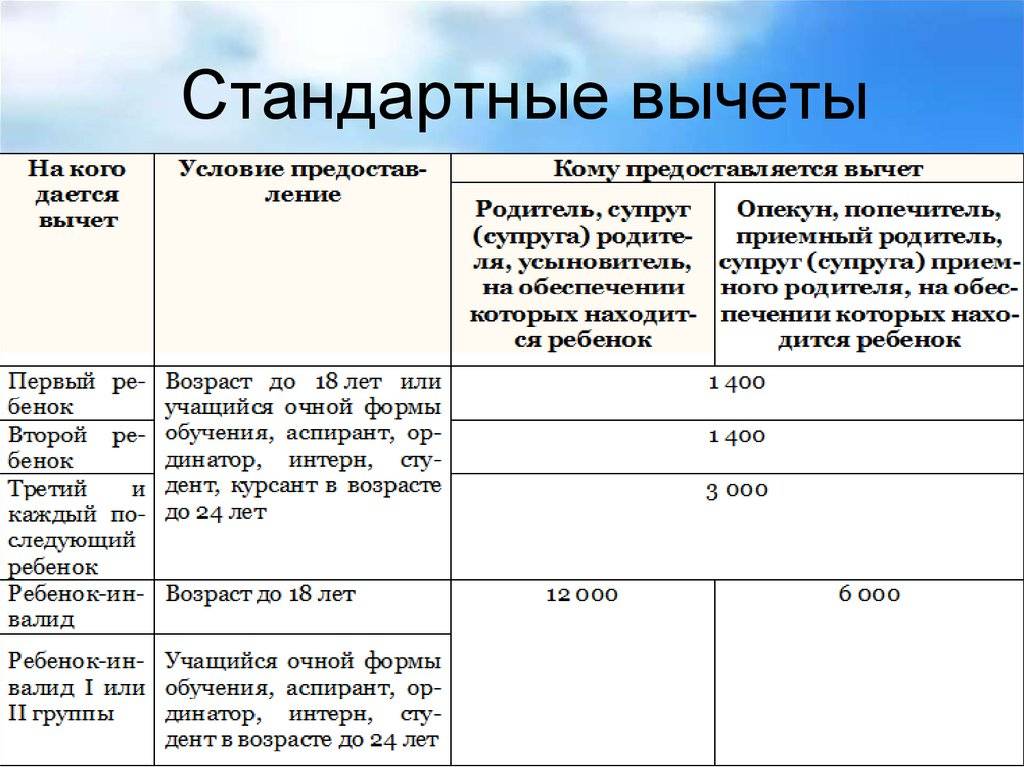

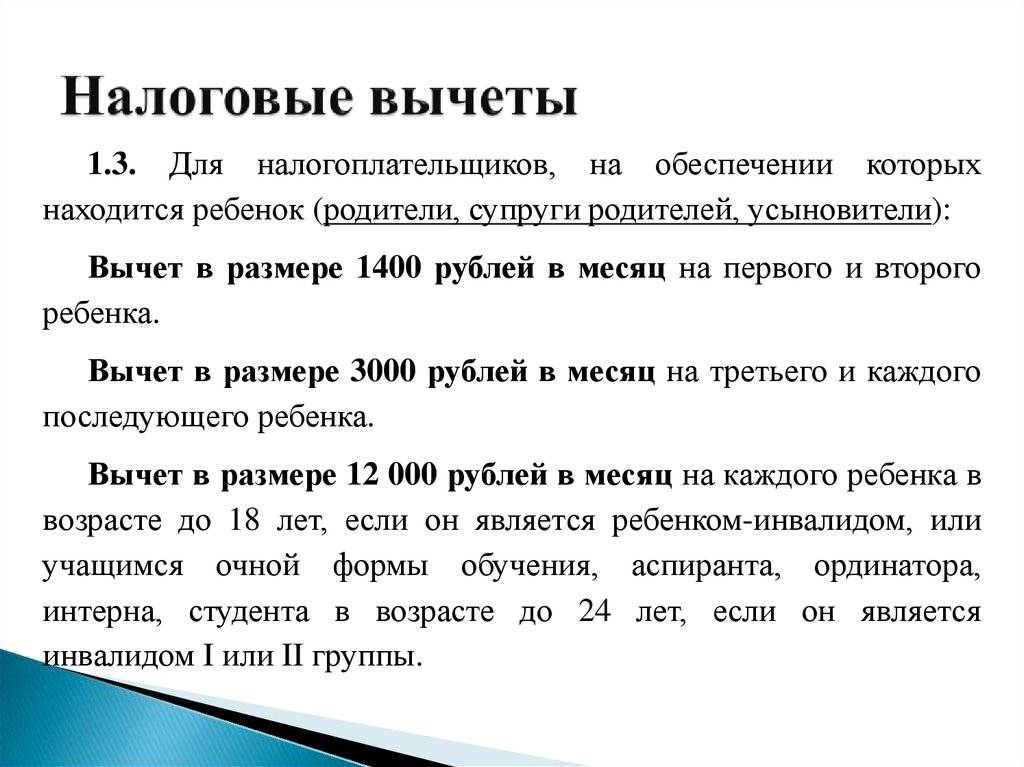

- Согласно пп. 4 ст. 218 НК, размер СНВР составит 12 000 руб.

- Доход чистыми без вычета: 50000 — 13% х 50000 = 43500 руб.

- Доход с вычетом: 50000 — 13% х (50000 — 12000) = 45060 руб.

- Разница составит 1560 руб.

Получать вычет Кузьмин сможет ровно 7 месяцев по июль включительно (500000 х 7 = 350000), так с августа будет уже превышена предельная сумма годового дохода.

Заключение

Возврат налога на детей пусть небольшое, но подспорье для родителей.

При подаче заявления в ИНФС не забывайте брать с собой оригиналы правоподтверждающих документов для предъявления их инспектору. Оставлять же в налоговой нужно копии этих документов.

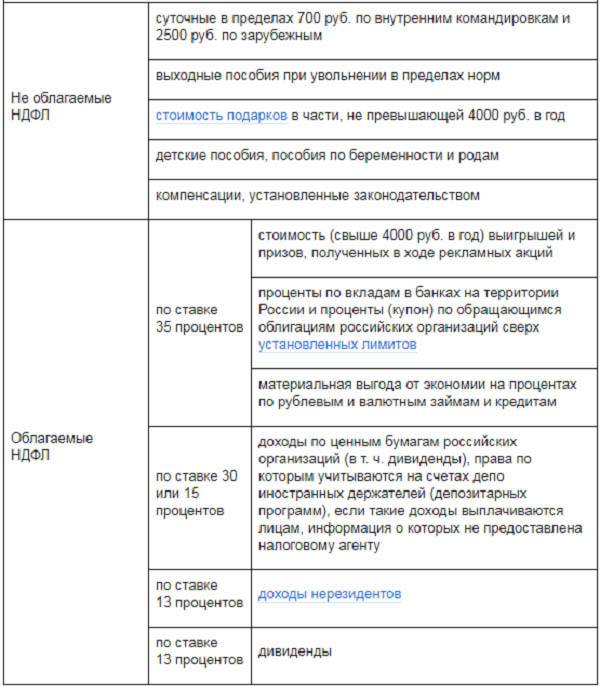

Когда удержание НДФЛ является мошенничеством

Рассматривая вопрос о том, что значит зарплата до вычета НДФЛ, следует иметь в виду то, что подоходный налог на законных основаниях может удерживаться из зарплаты работника только налоговым агентом.

Таким агентом является работодатель, который действует в рамках существующих законов – в основном, это Гражданский, Трудовой и Налоговый кодекс РФ. Исключительно действуя в рамках закона, работодатель заключает с сотрудником письменный трудовой договор, оплачивает предусмотренные законом отпуска и больничные, уплачивает за работника взносы в фонды пенсионного, медицинского и социального страхования, обеспечивает рабочее место и охрану труда, а также удерживает и перечисляет в бюджет налог на доходы физических лиц.

Таким образом, указание в вакансии размера оплаты труда до вычета НДФЛ можно расценивать как признак того, что на предприятии выплачивается «белая» зарплата, перечисляются налоги и взносы, а сотрудникам начисляется пенсионный стаж.

В свою очередь, вакансии с указанием зарплаты на руки с высокой долей вероятности предусматривают использование частичной либо полной неофициальной оплаты труда, поэтому необходимо сразу уточнить у работодателя условия оформления трудовых отношений.

Фактически своими действиями по удержанию подоходного налога из зарплаты работодатель вводит сотрудника в заблуждение и просто обкрадывает, так как удержанные из заработной платы сотрудника суммы налога на доходы физических лиц не перечисляются в бюджет.

Одна из проблем, которые могут возникнуть у работника при попытках взыскать задержанную зарплату через суд – неуплаченный НДФЛ с ранее полученных сумм вознаграждения за труд. Поскольку работодатель – мошенник не перечислял налог в бюджет, то работнику придется либо уплачивать его самостоятельно, либо пытаться доказать фактическое удержание сумм налога работодателем – что крайне сложно при отсутствии документов о трудовых правоотношениях.

Пример расчета суммы налогового вычета на детей

^

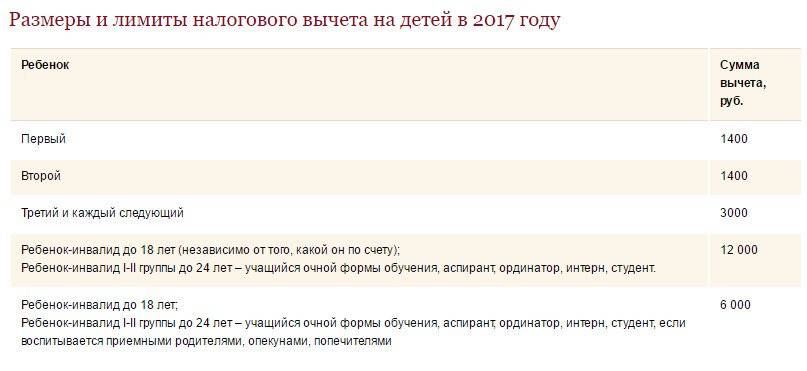

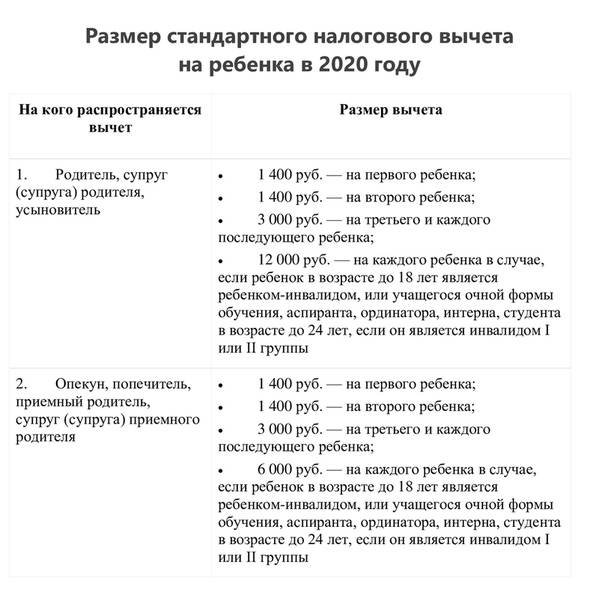

У Матвеевой Е.В. четверо детей возраста 16, 15, 8 и 5 лет.

При этом ее ежемесячный доход (заработная плата) составляет 40 000 рублей.

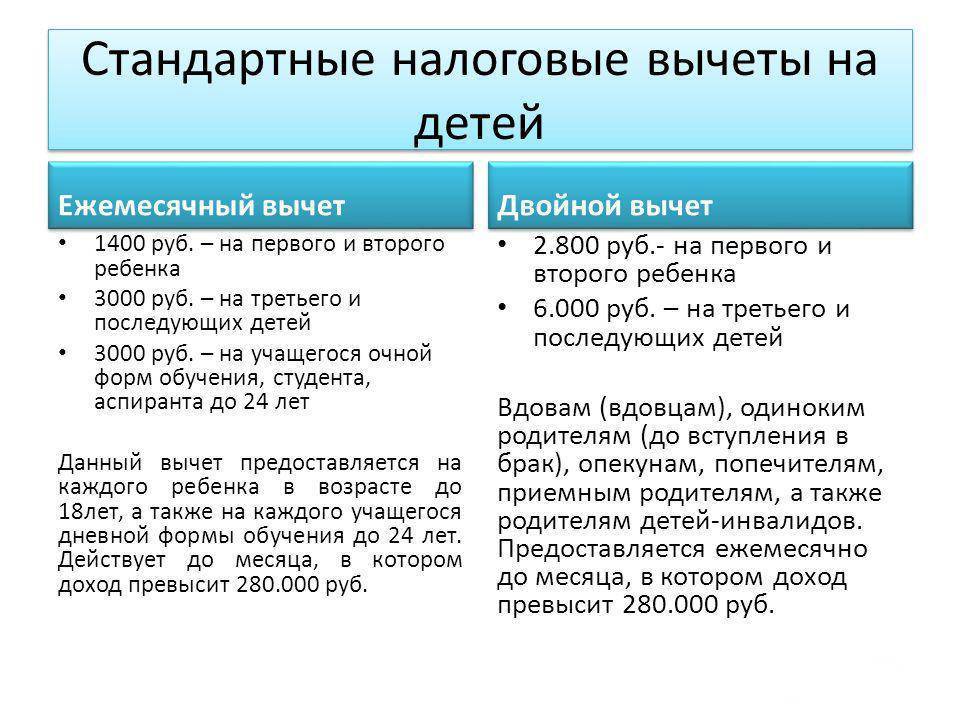

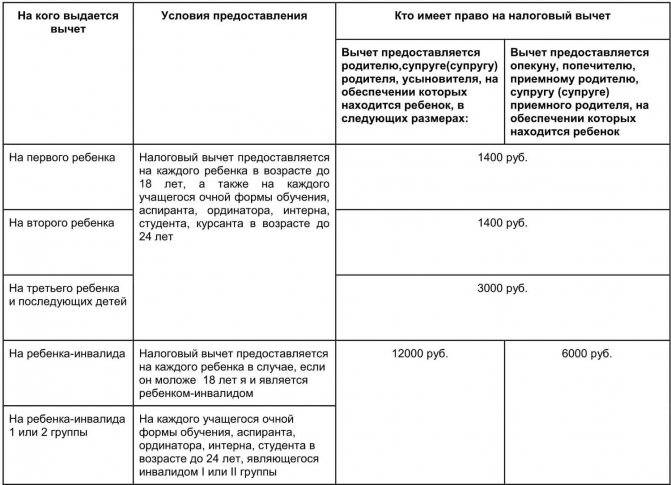

Матвеева Е.В. подала письменное заявление на имя работодателя на получение стандартного налогового вычета на всех детей: на содержание первого и второго ребенка – по 1 400 рублей, третьего и четвертого – 3 000 рублей в месяц.

Таким образом, общая сумма налогового вычета составила 8 800 рублей в месяц.

Эта сумма будет вычитаться из дохода Матвеевой Е.В. до августа включительно, поскольку именно в этом месяце налогооблагаемый доход с начала года достигнет порога 350 000 рублей.

Ежемесячно с января по август работодатель будет рассчитывать своей сотруднице Матвеевой Е.В. НДФЛ из суммы 31 200 рублей, получаемой из разницы налогооблагаемых по ставке 13% доходов в размере 40 000 рублей и суммы налогового вычета в размере 8 800 рублей:

НДФЛ = (40 000 руб. – 8 800 руб.) х 13% = 4 056 руб.

Таким образом, на руки Матвеева Е.В. получит 35 944 руб.

Если бы Матвеева Е.В. не подавала заявление на вычет и не получала его, то работодатель рассчитывал бы НДФЛ следующим образом:

НДФЛ = 40 000 руб. х 13% = 5 200 руб., доход за вычетом НДФЛ составил бы 34 800 руб.

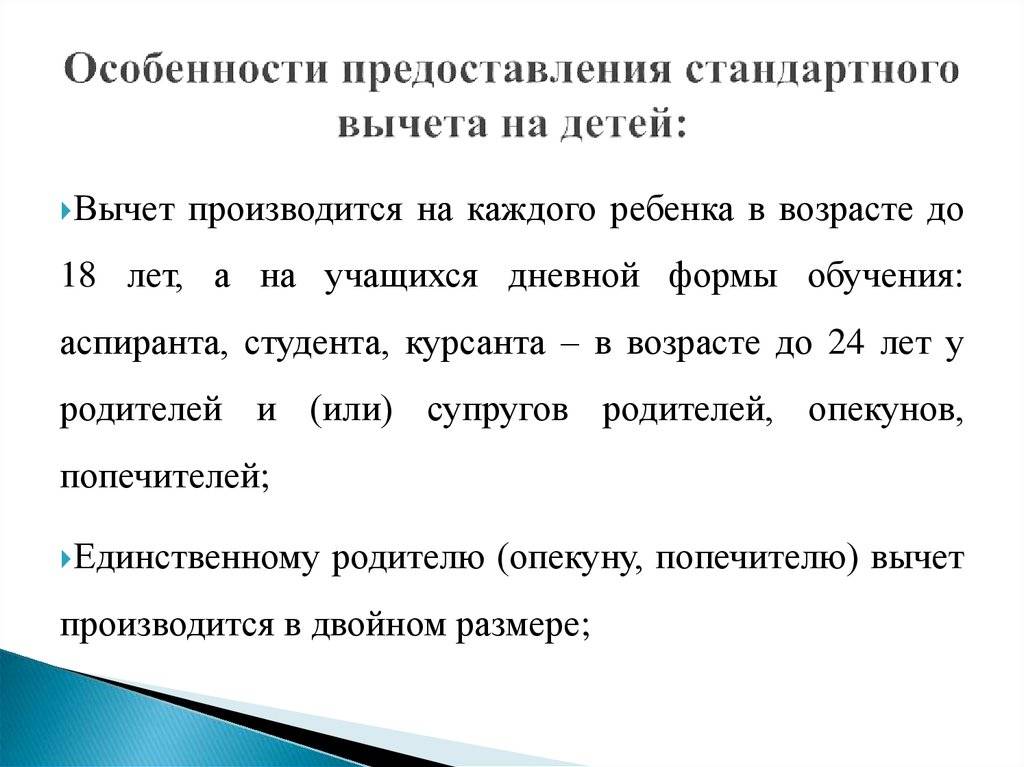

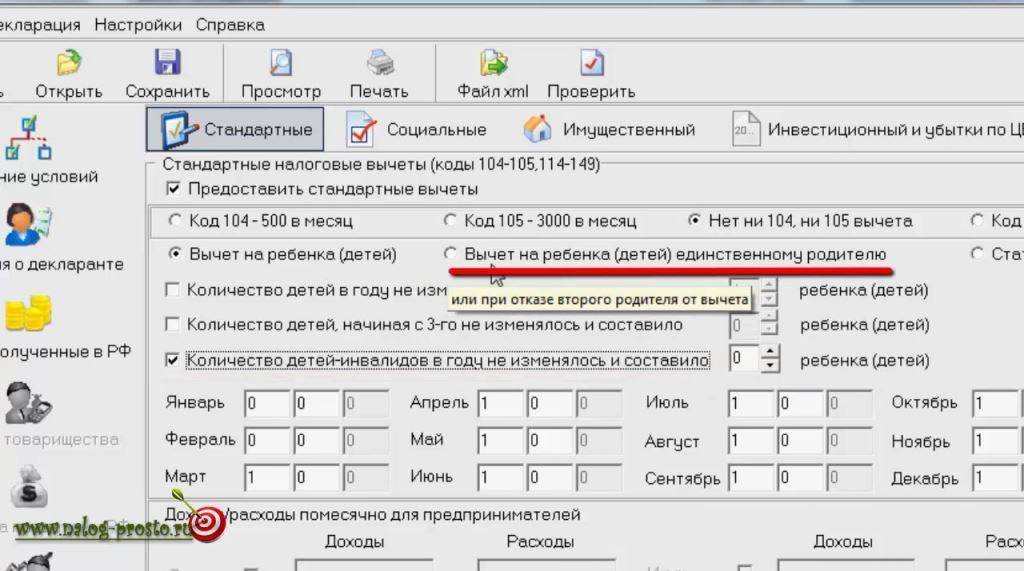

В некоторых случаях, например, для единственного родителя размер вычета может быть удвоен. При этом нахождение

родителей в разводе и неуплата алиментов не подразумевает отсутствие у ребёнка второго родителя и не является основанием

для получения удвоенного налогового вычета.

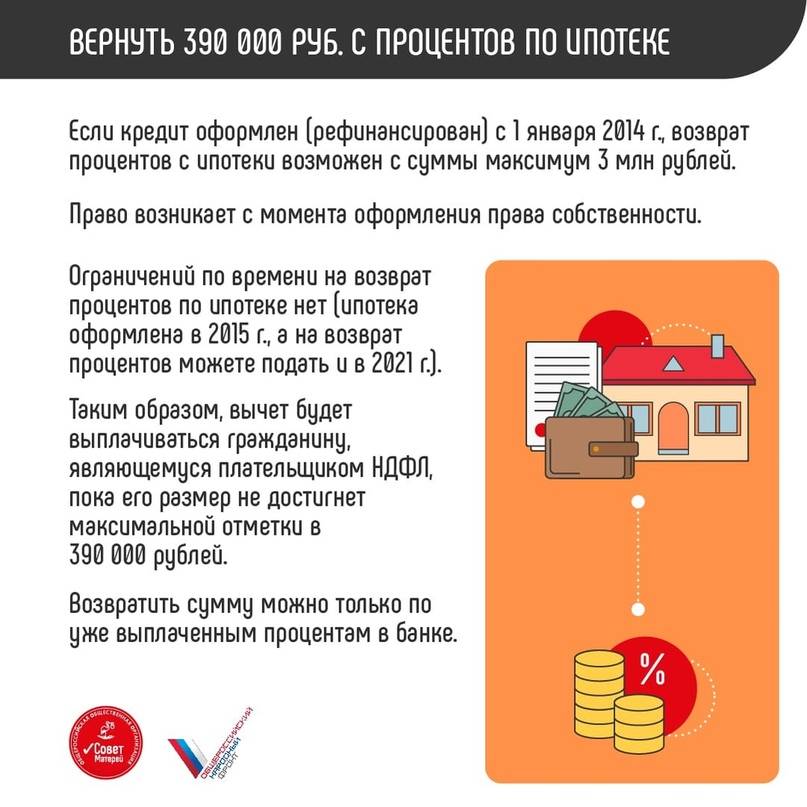

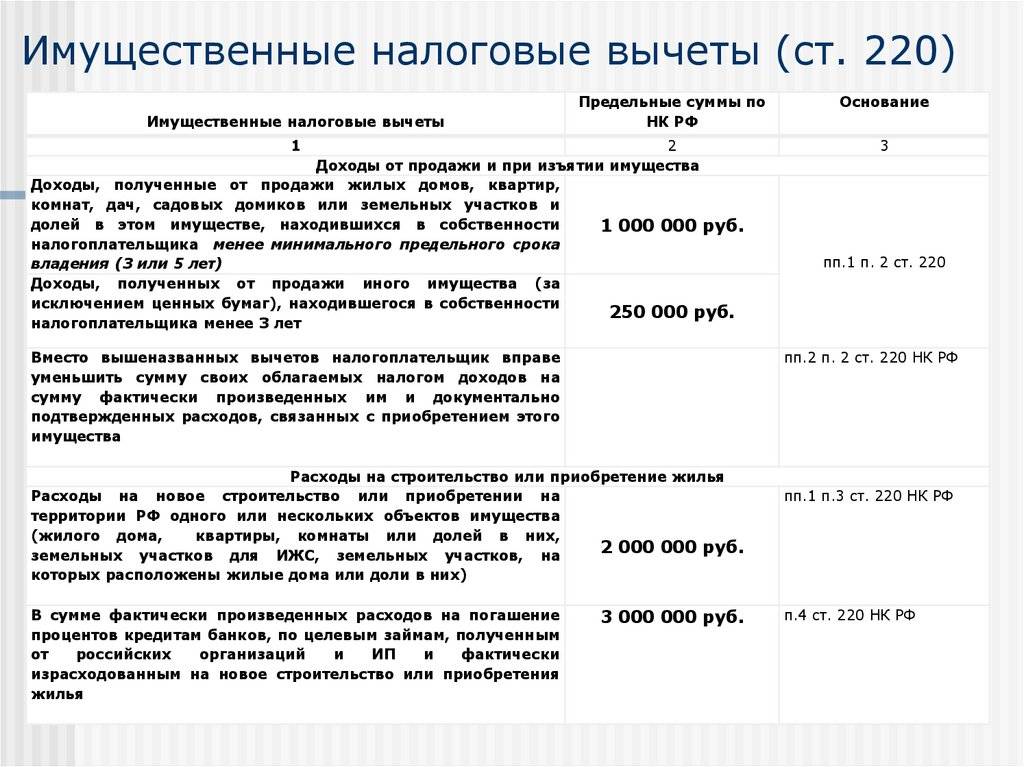

Вычет при продаже одной квартиры и покупке другой

Общие условия. Вычет при покупке квартиры можно использовать, если есть доходы, с которых платят НДФЛ по ставке 13%. Чаще всего это зарплата. Родители платят НДФЛ на работе, покупают квартиру и забирают уплаченный налог с помощью вычета. Но у детей таких расходов нет, хотя доля в квартире или даже вся она целиком вполне может принадлежать ребенку.Ну и что? Продажа квартиры без налога и декларации: что изменится с 2020 года

Семья может продать квартиру с долей ребенка и купить новую. Или ребенок сам продает квартиру — например, она досталась в наследство от бабушки или умершего отца. С точки зрения налоговой, это ребенок продает и покупает недвижимость. При этом с продажи он зачастую должен заплатить НДФЛ.

Например, отец при разводе оформил дарственную на квартиру на 15-летнего сына. Документов об оплате этого жилья у отца не сохранилось. Ребенок живет там с мамой. Через год они решили продать эту квартиру и купить в другом районе. С продажи квартиры сын должен заплатить 13% НДФЛ. Допустим, квартира стоила 2,2 млн рублей, налог считали так:

(2 200 000 − 1 000 000) × 13% = 156 000 Р

Одновременно в том же году сын покупает другую квартиру. Вернее, это делает мама, действуя в его интересах и с разрешения органов опеки. За эту квартиру платят 3 млн рублей, ребенку там выделяют долю стоимостью 2,2 млн.

Чтобы не платить налог с продажи, от имени ребенка нужно подать декларацию, в которой указать доход от продажи одной квартиры и расходы на покупку доли в другой. При этом с продажи квартиры нужно начислить налог — 156 тысяч рублей. А при покупке квартиры на имя ребенка он сможет использовать личный имущественный вычет — такой же, как у взрослых. Потому что этот вычет не зависит от возраста.

То есть с покупки доли в новой квартире государство должно вернуть ребенку 260 тысяч рублей. Но столько налога он еще не заплатил, зато у него есть начисленные 156 тысяч. Маме не придется их платить, потому что имущественный вычет при покупке перекроет налог с продажи.Что делать? Продаю квартиру. Как уменьшить НДФЛ с помощью расходов на ее покупку?

Сколько можно сэкономить. Сумма экономии зависит от стоимости проданной и новой квартир. Это может быть и 10 тысяч рублей, и 200 тысяч. Но если не знать про такой вычет, придется платить налог с продажи. А этого можно законно не делать, даже если ребенок пока не работает и не может возвращать налог с зарплаты.

Как получить. Вычеты при покупке и продаже в пределах одного года заявляются в одной декларации. Заполнять ее нужно на имя ребенка по такому же принципу, как делают взрослые. Для подтверждения расходов и права на вычет при покупке прикладывают стандартный пакет документов.

Если продать квартиру, а новую купить в следующем году, зачесть налоги не получится. Налог с продажи так и останется в бюджете. А получить имущественный вычет при покупке квартиры ребенок сможет, только когда получит доход, облагаемый НДФЛ.

Налоговый вычет за квартиру

Сроки действия вычета

С момента подачи заявления, как только бухгалтерия рассчитает вычет, он будет действовать вплоть до года совершеннолетия ребенка. Либо пока не изменится какой-либо из факторов списка документов. О чем вы лично должны будете уведомить бухгалтера. В остальном, ежегодно право на льготу будет продлеваться автоматически, без написания заявлений.

Не стоит волноваться, если вы пришли оформлять льготу в конце года: вам произведут перерасчет за все предыдущие месяцы.

Как только работающий родитель заводит следующего ребенка, потребуется писать новое заявление. То же самое в отношении принятых на воспитание неродных деток. При смене места работы потребуется предоставить справку о доходах с предыдущей должности. Так можно проверить, не превышают ли ваши суммарные поступления лимит в 350 тысяч, действующий для выплаты вычета.

Расчет суммы льготы

Зная сумму на каждого ребенка, просто вычесть ее из 13% от вашего дохода, остаток подлежит уплате. Вычет полагается только при официальном годовом доходе не более 350 000 р.То есть, если вы получаете 12 раз в год не более 29 166р по декларации, вычет действует на протяжении всего года. Если, скажем, ежемесячный доход достигает 50 000 рублей, уже в восьмом месяце вы достигнете предела в 350 000, и с августа вычет не действует. Последние 5 месяцев года вы будете платить НДФЛ в полном размере.

Зная сумму на каждого ребенка, просто вычесть ее из 13% от вашего дохода, остаток подлежит уплате. Вычет полагается только при официальном годовом доходе не более 350 000 р.То есть, если вы получаете 12 раз в год не более 29 166р по декларации, вычет действует на протяжении всего года. Если, скажем, ежемесячный доход достигает 50 000 рублей, уже в восьмом месяце вы достигнете предела в 350 000, и с августа вычет не действует. Последние 5 месяцев года вы будете платить НДФЛ в полном размере.

Что делать, если вас как сотрудника отправили на пару месяцев в отпуск за свой счет, и доходов не было? Или, скажем, ИП некоторое время не осуществляет коммерческую деятельность? Вычет за период «отдыха» не пропадает, его суммируют со следующими «рабочими» месяцами в году. Только если до конца года доходов не будет, право на льготу сгорит, и со следующего периода все начнется по-новой.

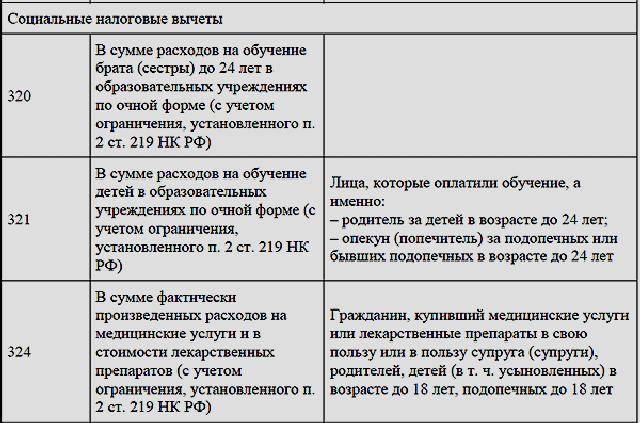

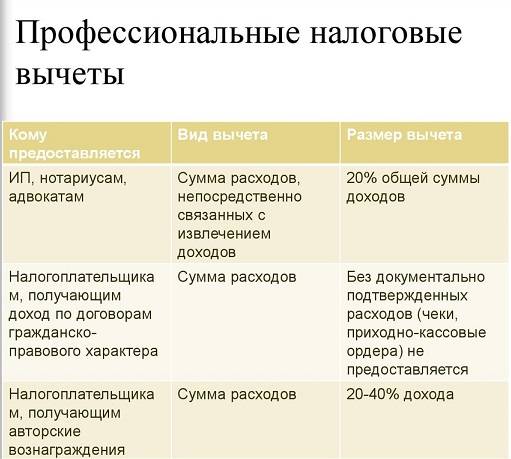

Социальные налоговые льготы

НК устанавливает строгий перечень социальных вычетов, которыми может воспользоваться гражданин. При этом фактически получить его можно только после того, как уплачен налог, а также произведены необходимые расходы.

В число таких расходов включены:

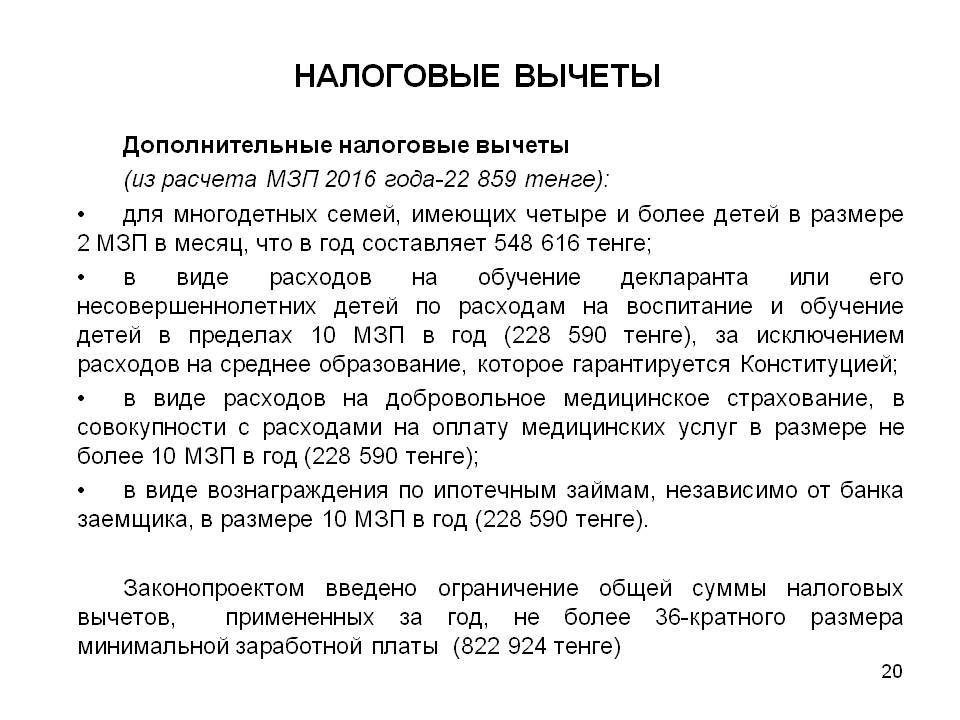

- Взносы в виде пожертвований и на благотворительные цели;

- Оплата обучения;

- Получение медицинских услуг или приобретение препаратов;

- Перечисление добровольных взносов в негосударственные пенсионные фонды;

- Дополнительные платежи на страховую составляющую пенсии;

- Оплата услуги независимой оценки своей квалификации.

Для каждого из вычетов установлены условия его получения (список документов, предельная сумма возврата и т. д.).

Особенности получения

Когда вы получаете вычет на себя, в налоговую нужно нести стандартный пакет документов, в который входят:

- заявление на получение вычета;

- заполненная декларация 3-НДФЛ;

- бумаги, подтверждающие покупку квартиры (договор купли-продажи, акты, если дополнительно делали ремонт в новостройке, то расходы тоже можно учесть, но там есть свои нюансы).

Скачать заявление на возврат НДФЛ (образец/бланк 2020 года, рекомендованный ФНС)

Скачать произвольную форму заявления на возврат НДФЛ

3-НДФЛ для физических лиц:

| Отчетный период | Основание | Файл для скачивания |

| 2019 | Приказ ФНС России от 07.10.2019 № ММВ-7-11/ | Excel / PDF |

| 2018 | Приказ ФНС России от 03.10.2018 № ММВ-7-11/ | Excel / PDF |

| 2017 | Приказ ФНС России от 25.10.2017 № ММВ-7-4/ | Excel / PDF |

Если же речь идет о вычете за ребенка, то родитель должен принести в ФНС дополнительные бумаги, а именно:

- свидетельство о рождении (на каждого из детей, если получать будете за нескольких);

- соглашение о распределении доли несовершеннолетнего (заключается между родителями, после поменять решение уже не получится, поэтому наиболее выгодный вариант определите заблаговременно).

Повторно составлять соглашение в последующие годы уже не придется, не нужно будет нести и документы на квартиру. Останется только подавать 3-НДФЛ. Кстати, делать это можно за 3 предыдущих года сразу, если не хочется ходить с документами каждый раз.

Социальные вычеты, их размер и кто может получить

Социальные налоговые вычеты предоставляются работнику, если в отчетном году он производил следующие виды выплат:

- оплачивал учебу — свою или детей;

- оплачивал лечение — свое, детей или родителей;

- вносил взносы на накопительную часть пенсии добровольно помимо тех сумм, которые начислял работодатель;

- оплачивал полис добровольного медицинского страхования.

Размер таких вычетов ограничен законодательно. То есть если учеба обошлась очень дорого, это не значит, что можно будет вообще не платить налог.

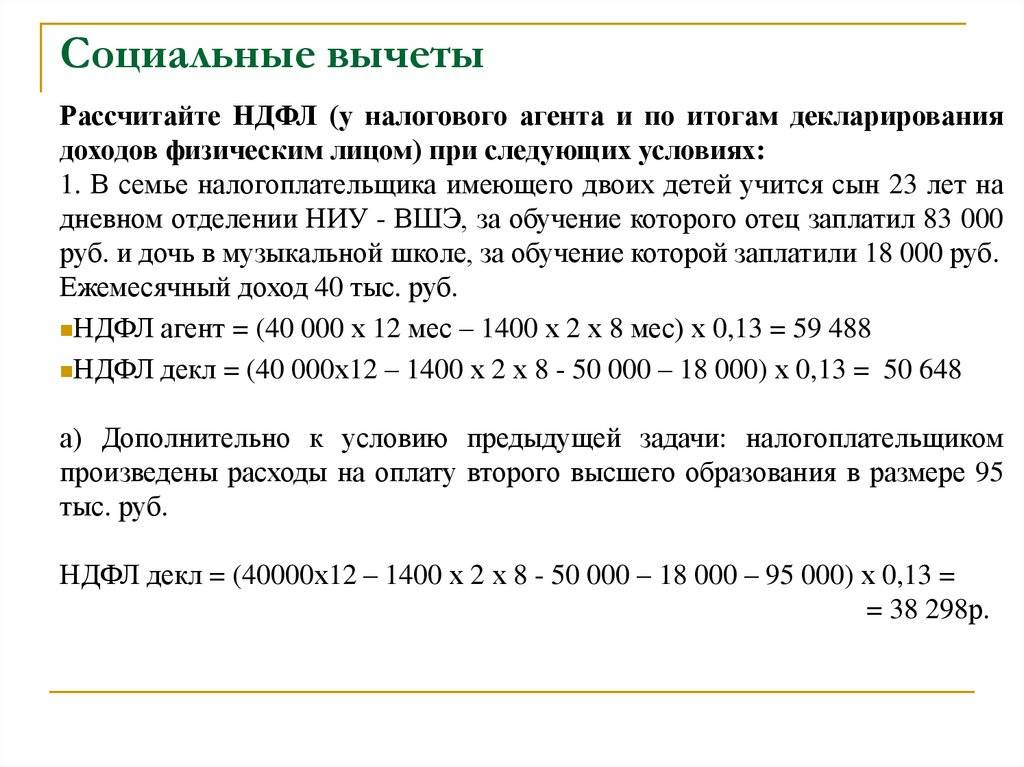

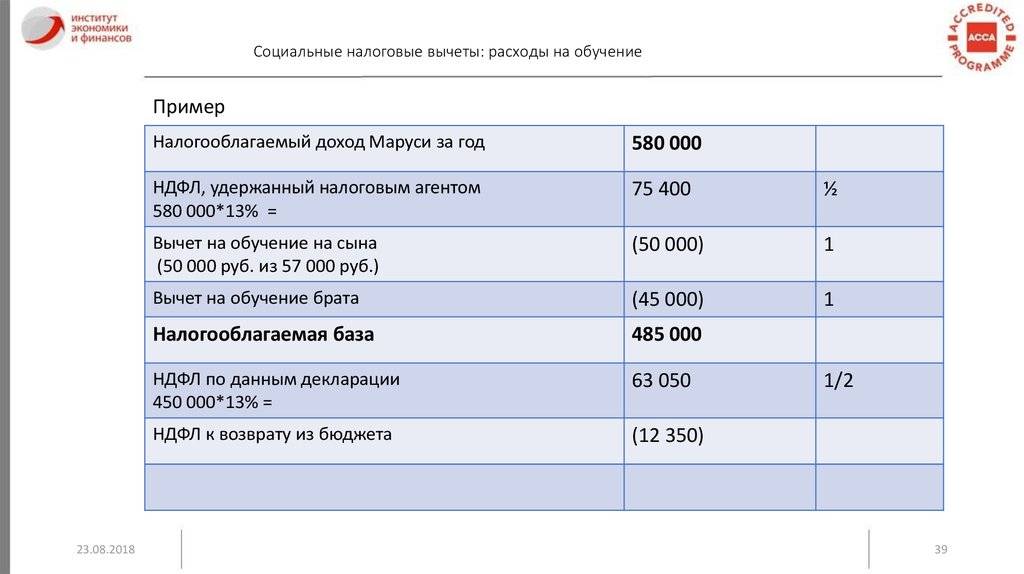

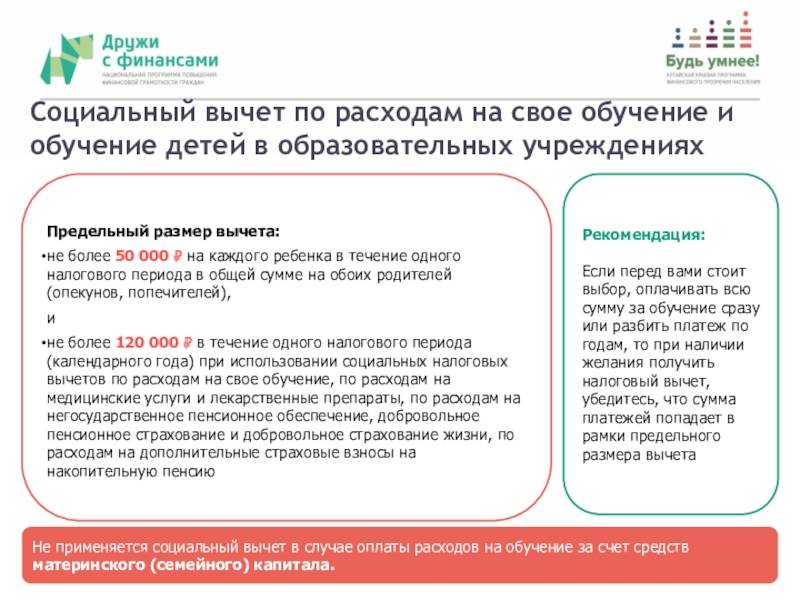

Вычет на учебу, если налогоплательщик оплачивал свою личную учебу, предоставляется в сумме, не превышающей 120 000 руб.

При этом учебное заведение должно в обязательном порядке иметь государственную аккредитацию. Для налогоплательщика, самостоятельно оплатившего свое обучение, форма обучения не важна, он получит вычет, даже если учился заочно. Если же налогоплательщик хочет получить вычет по затратам на обучение детей, то форма обучения должна быть только очной.

Образовательный вычет на одного ребенка может предоставляться не более чем на 50 000 руб.

То есть налогоплательщик может вернуть за счет вычета с оплаты учебы одного ребенка налог в сумме 50 000 × 13% = 6 500 руб., в то время как с оплаты собственной учебы — 120 000 × 13% = 15 600 руб.

Получить вычет по расходам на обучение возможно у работодателя до окончания года, в котором произведены такие траты. Для этого необходимо подать в налоговую инспекцию заявление, подкрепленное всеми необходимыми документами:

- договором с учебным заведением;

- квитанциями об оплате;

- копией лицензии учебного заведения на право предоставления образовательных услуг.

ИФНС, рассмотрев эти документы, выдаст уведомление о праве на вычет. Уведомление нужно будет передать работодателю.

Но можно получить такой вычет и в ИФНС, подав туда по окончании года, в котором имели место расходы, все вышеуказанные документы и декларацию 3-НДФЛ за прошедший год.

Вычетом нельзя воспользоваться, если оплата учебы производилась из материнского капитала.

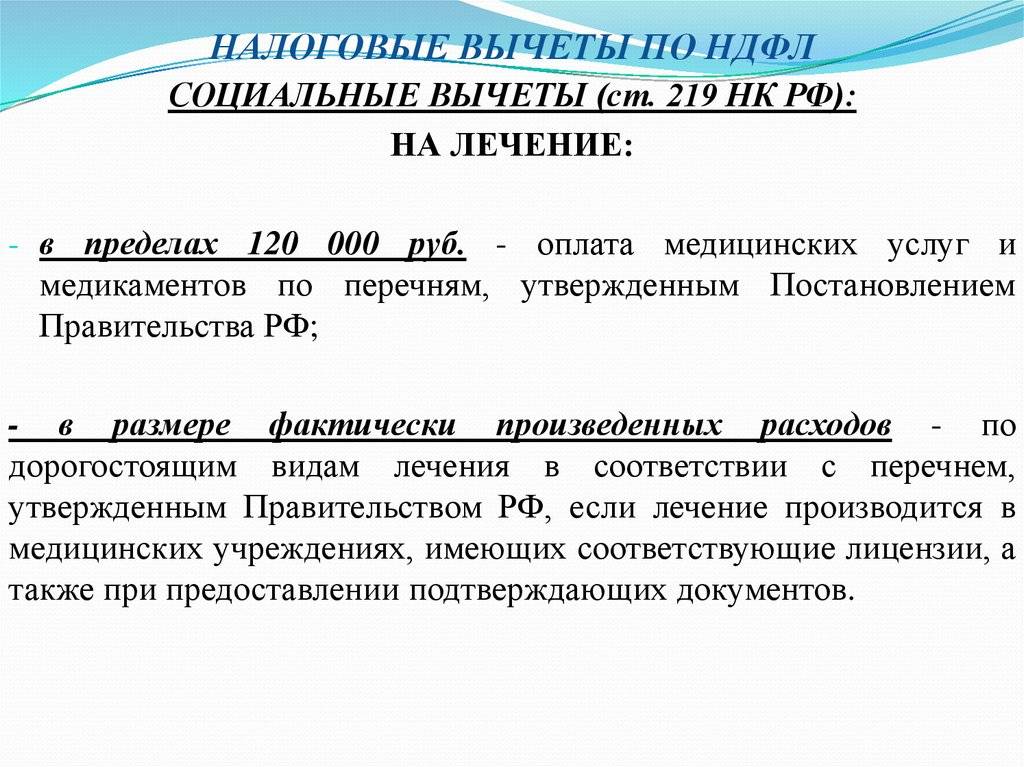

Социальные выплаты на лечение налогоплательщик может получить в случае, если расходы были произведены в отношении его самого, супруга или супруги, родителей или детей, не достигших 18 лет. Перечень услуг, расходы на которые можно возместить, содержится в постановлении Правительства РФ от 19.03.2001 № 201. Медицинское учреждение, оказывавшее помощь, должно в обязательном порядке иметь лицензию на оказание соответствующего вида помощи.

В случае оплаты дорогостоящего лечения вычет предоставляется без ограничений, но вид лечения должен входить в перечень, утвержденный Правительством.

Так же как и по расходам на обучение, вычет на лечение может быть предоставлен либо налоговой инспекцией по окончании года, либо в текущем году работодателем при наличии уведомления, выданного ИФНС.

Социальный вычет на пенсионное обеспечение предоставляется в сумме добровольных взносов, произведенных налогоплательщиком на формирование своей пенсии, пенсии супруга или супруги, детей. Его можно получать у работодателя, подав ему соответствующее заявление, при условии что этот работодатель сам осуществляет расчет и перечисление таких взносов.

Процедура оформления выплаты через налоговую инспекцию

Если по каким-то объективным основаниям работнику не удалось обратиться за компенсацией по месту труда, то он вправе рассчитывать на помощь сотрудников инспекции по своему району.

- декларацию формы 3-НДФЛ;

- доказательства прерогативы на выплату;

- само обращение с указанием номера счета для переводов;

- справку о доходах с работы;

- дубликат удостоверения личности.

ВАЖНО !!! Бумажное сопровождение разрешается подавать лично при посещении инспекции по району проживания или отправить почтовой пересылкой. Во втором случае следует приложить опись вложения

Ключевым моментом является также продолжительность времени, в которое следует уложиться для подачи налоговой декларации о доходах. Обычно срок ограничен до 30 апреля следующего года.

Выше был перечислен стандартный перечень документации. Однако в зависимости от того, кто подает прошение, список может варьироваться – понадобятся дополнительные бумаги.

Какие дополнительные документы могут понадобиться представлено в таблице ниже:

|

Категория лиц или факт подтверждения |

Документация |

|

Один или оба родителя |

Бумага о появлении на свет малыша, дубликат страничек удостоверения личности с отметкой сведений о детях |

|

Неродные мать и отец |

У приемного родителя наличие удостоверения. Согласие о передаче ребёнка в семью. |

|

Супруг заявителя |

Дубликат паспорта с пометкой о бракосочетании, свидетельство брачного союза |

|

Опекун |

Сведения из опеки и попечительства |

|

На несовершеннолетнего |

Свидетельство о рождении и паспортные данные, содержащие информацию о детях |

|

Обеспечение и содержание (союз не был зарегистрирован в должном порядке, пребывают в разводе, один из родителей прописан в другом месте) |

Доказательства оплаты алиментных платежей – письменная договоренность супругов или исполнительный лист, квитанции о переводе средств, выписки из бухгалтерии по месту труда о фактах удержания из зарплаты; бумаги, свидетельствующие об общем жительстве – справки из ЖЭУ, судебное решение, зафиксировавшее действительность совместного проживания |

|

Образование по дневной модели |

Выписка с места учебы о факте обучения |

|

Нетрудоспособность ребенка |

Заключение медицинской экспертизы |

|

В случае увеличения объема единственному доверенному лицу |

Свидетельство о рождении с указанием исключительно одного представителя или в графе отец зафиксирована информация – «со слов матери», факт смерти или заключение суда о признании второго родителя, пребывающем в неизвестном направлении, подтверждение неимения брачной связи у родителя, доказательство назначения одного опекуна |

|

Прерогатива назначения компенсации в удвоенной величине при отказе одного из супругов в угоду другому |

Письменное волеизъявление отказывающегося индивида, 2 НДФЛ с места труда отказавшегося лица |

Итак, претендент на компенсацию пишет прошение и прилагает сообразный его статусу пакет документации. Заявка пишется единожды. Однако при трансформации каких-то существенных условий просьбу следует оформлять заново (второй родитель решил получать вычет самостоятельно, ребенок поступил в ВУЗ и прочее).

Оформление вычета

Законодательство предусматривает два способа возврата налога за долю ребенка:

- Обращение к своему работодателю. После принятия заявления и рассмотрения документов бухгалтерия предприятия перестанет удерживать с сотрудника НДФЛ, пока вся сумма вычета не будет погашена. Процесс этот может растянуться на два, а то и на три года, т.к. за год малое количество работников вносит в качестве подоходного налога такую сумму.

- Обращение в отделение ФНС по месту жительства. Большинство граждан предпочитает именно этот вариант. Если заявление в Налоговую будет удовлетворено, можно получить единым платежом всю сумму, которую гражданин перечислил в качестве НДФЛ в пределах размера налогового вычета за ребенка.

Оба родителя могут получить право на возврат налога за ребенка, если они внесены в качестве таковых в его свидетельство о рождении. Если кто-то из них решит оформить возврат налога через работодателя, потребуется предварительно обращаться в отделение ФНС и оформлять разрешение на получение вычета.

Далее надлежит собрать нужный пакет документов и отдать его в бухгалтерию предприятия. Решение принимается в течение месяца, после прекращают удерживать налог.

Мнение эксперта

Кузьмин Иван Тимофеевич

Юрист-консульт с 6-летним опытом. Специализируется в области гражданского права. Член ассоциации юристов.

Обратиться к работодателю можно сразу после сделки по купле-продаже и внесения соответствующих записей в Росреестр. У желающих имеется в запасе три года после покупки на подачу документов.

Тем, кто решает действовать через ФНС, потребуется дождаться окончания календарного года, в течение которого была совершена сделка. Далее таким лицам также предоставляется срок в три года на подачу заявления. Тем лицам, которые должны сдавать налоговую декларацию, допустимо совместить эти две процедуры.

Обратиться в отделение ФНС можно следующими способам:

- Осуществить личный визит и подать документы. Это – наиболее оптимальный вариант. Перед приемкой сотрудники Налоговой просмотрят заявление на предмет наличия ошибок и изучат полноту подаваемого пакета документов. Если имеются какие-то недочеты, об этом сообщат тут же подателю, и он сможет исправить недочеты.

- Отправить заявление заказным письмом с уведомлением по почте. Такой вариант стоит выбирать, если действительно нет возможности для личного визита, т.к. при обнаружении недочетов в заявлении или при неполном пакете документов, заявитель узнает об ошибке через продолжительный срок.

- Составить и отправить заявку онлайн на официальном сайте ФНС. К сожалению, такая услуга доступна не всем, а только физическим лицам, которые оформили электронную цифровую подпись. Данный вариант также имеет преимущества, т.к. программа проверяет документы в режиме реального времени.

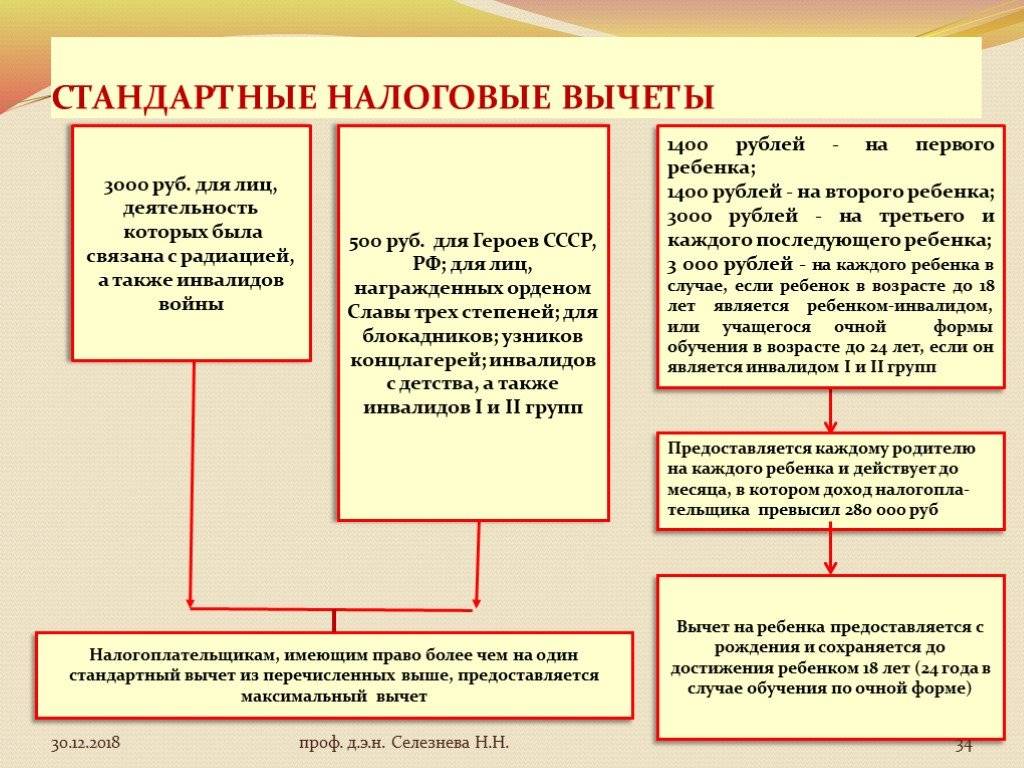

Доходы, учитываемые при предоставлении стандартного налогового вычета на ребенка

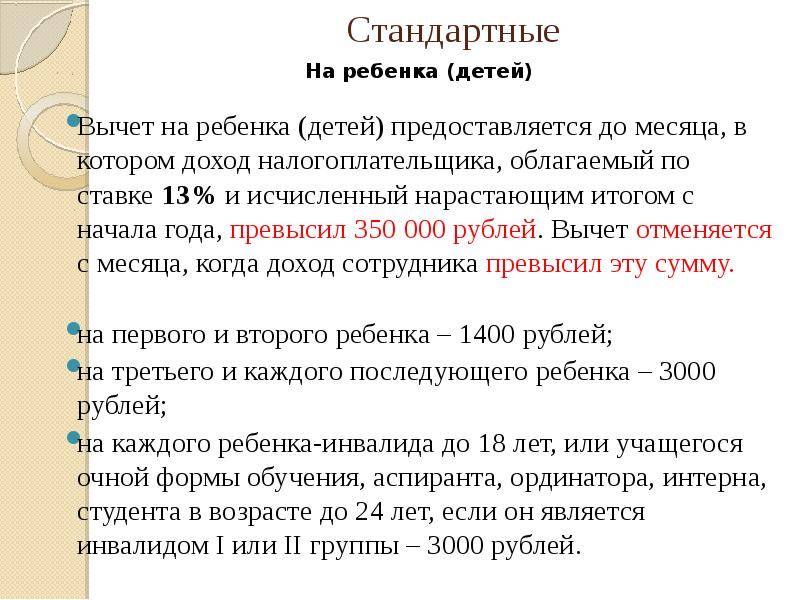

Этот вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная НК РФ) налоговым агентом, предоставляющим данный стандартный вычет, превысил 350 000 руб.

Начиная с месяца, в котором доход превысил указанную сумму, данный налоговый вычет не применяется.

Сотрудник принят на работу в течение года

Как уже было сказано, согласно НК РФ стандартный налоговый вычет на ребенка предоставляется налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Абзацем 2 НК РФ установлено, что в случае начала работы налогоплательщика не с первого месяца налогового периода стандартный вычет на ребенка предоставляется по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с НК РФ.

Таким образом, для целей предоставления налогоплательщику стандартного вычета на ребенка налоговый агент, его предоставляющий, учитывает доходы налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ), источником выплаты которых он является, с учетом положения абз. 2 НК РФ (Письмо Минфина РФ от 02.03.2021 № 03-04-06/14416).

Доходы в виде зарплаты и отпускных

Установленные НК РФ стандартные вычеты предоставляются налоговым агентом налогоплательщику за каждый месяц налогового периода путем уменьшения в каждом месяце налогового периода налоговой базы, определяемой нарастающим итогом, на сумму налоговых вычетов, рассчитанную также нарастающим итогом с начала налогового периода.

В НК РФ указано, что исчисление сумм и уплата НДФЛ в соответствии со ст. 226 НК РФ осуществляются в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачетом ранее удержанных сумм налога.

Согласно НК РФ налог исчисляется налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ, нарастающим итогом с начала налогового периода ко всем доходам, в отношении которых применяется налоговая ставка, установленная п. 1 или 3.1 ст. 224 НК РФ, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

В силу НК РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Соответственно, в последний день месяца, за который налогоплательщику был начислен доход в виде оплаты труда, налоговый агент исчисляет сумму НДФЛ. До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. При этом до окончания месяца налог не может быть исчислен и удержан.

На основании НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных указанным пунктом.

Таким образом, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов при их фактической выплате после окончания месяца, за который сумма налога была исчислена (Письмо Минфина РФ от 28.01.2021 № 03-04-05/5316).

Датой фактического получения дохода в виде отпускных признается дата их выплаты, в том числе перечисления дохода на счета налогоплательщика в банках ( НК РФ). Следовательно, НДФЛ с отпускных организация как налоговый агент обязана исчислить и удержать при фактической выплате такой суммы налогоплательщику.

По окончании месяца налоговый агент должен определить налоговую базу нарастающим итогом и исчислить сумму НДФЛ нарастающим итогом исходя из общей суммы дохода, включая доходы в виде отпускных и оплаты труда, предоставленных налоговых вычетов, рассчитанных также нарастающим итогом с начала налогового периода с зачетом удержанной суммы налога.